- Pengarang Henry Conors [email protected].

- Public 2024-02-12 11:02.

- Diubah suai terakhir 2025-01-23 09:22.

Untuk meningkatkan simpanan anda, terdapat banyak instrumen kewangan yang berbeza. Salah satu yang paling popular dan dituntut ialah bon. Ini adalah konsep yang begitu luas sehingga sukar bagi ramai untuk memberikan definisi yang tepat. Dan jika kita bercakap tentang jenis bon, maka secara umum, beberapa orang akan dapat mengatakan sesuatu mengenai kes itu. Dan ia perlu diperbaiki.

Maklumat am

Pertama, mari kita keluarkan beberapa istilah. Apakah ikatan? Ini adalah jaminan hutang yang berfungsi untuk mengesahkan hubungan pinjaman antara pemiliknya (aka pemberi pinjaman) dan orang yang mengeluarkannya (peminjam). Apa yang dikatakan undang-undang Rusia mengenai perkara ini? Ia mentakrifkan bon sebagai sekuriti pelepasan, yang menjamin hak pemegangnya untuk menerima dalam tempoh masa tertentu nilai mukanya dan peratusan tertentu daripada penerbit. Walaupun bon juga boleh memperuntukkan hak harta lain pemegang, jika ini tidak bercanggah dengan undang-undang yang berkuat kuasa di Persekutuan Rusia. Oleh itu, sekuriti ini adalah hutangtestimoni yang mempunyai dua komponen utama:

- Kewajipan untuk membayar pemegang bon pada penghujung tempoh tertentu jumlah yang ditunjukkan di bahagian hadapan.

- Perjanjian untuk menyediakan pendapatan tetap tertentu dalam bentuk peratusan nilai muka atau harta lain yang setara.

Disebabkan sifat ini, ikatan dianggap sebagai:

- Nota aku janji pengeluar.

- Satu bentuk tabungan dana organisasi dan rakyat, serta menjana pendapatan.

- Sumber pembiayaan pelaburan daripada syarikat saham bersama.

Detik Istimewa

Membeli bon disertakan dengan:

- Mewujudkan hubungan pinjaman antara pelabur dan penerbit. Dalam erti kata lain, orang yang membeli bon tidak menjadi pemilik bersama, hanya bertindak sebagai pemiutang. Dan boleh menuntut sebahagian daripada pendapatan yang diterima.

- Terdapat tarikh akhir untuk pengedaran keselamatan. Selepas tamat tempoh, ia dipadamkan. Proses ini melibatkan penebusan oleh pengeluar keselamatan pada nilai mukanya.

- Bon diutamakan berbanding saham dalam menjana pendapatan. Pada mereka, faedah dibayar di tempat pertama, dan selepas itu barulah dividen.

- Apabila membubarkan perusahaan, pemegang bon mempunyai hak untuk mengutamakan kepuasan tuntutannya. Iaitu, dia mempunyai keutamaan tertinggi walaupun berbanding pemegang saham.

- Dan sedikit tentang pengurusan. Saham adalah hak milik kepada harta. Mereka memberi hakpemiliknya untuk mengambil bahagian dalam pengurusan syarikat. Sedangkan bon adalah alat pinjaman. Oleh itu, mereka tidak memberikan hak sedemikian.

Apakah jenis ikatan yang ada

Kepelbagaian mereka sangat besar. Firma dan juga seluruh negeri boleh mengeluarkan bon pelbagai jenis dan jenis. Bergantung pada ciri klasifikasi yang diambil sebagai asas, pelbagai sekuriti dibezakan. Mari kita pertimbangkan dahulu situasinya, berdasarkan kaedah penyediaan harta:

- Bon gadai janji. Disokong oleh aset fizikal atau sekuriti lain.

- Bon tidak bercagar. Tiada deposit diperlukan.

Pada masa yang sama, ia dibahagikan kepada banyak jenis lain, yang bergantung pada arah aktiviti yang dipilih. Pada masa yang sama, adalah perlu untuk mengingati pergantungan kepada risiko. Atas dasar ini, beberapa jenis bon juga dibezakan. Juga, seseorang tidak sepatutnya melupakan sifat peredaran keselamatan. Tetapi mari kita bincangkan semuanya mengikut urutan.

bon gadai janji

Teknologi keluaran mereka kelihatan seperti ini. Organisasi mengeluarkan satu gadai janji di mana semua harta dipindahkan. Ia disimpan dalam syarikat amanah. Dalam kes ini, keseluruhan nilai harta itu dibahagikan kepada beberapa bon tertentu. Mereka dibeli oleh individu dan entiti undang-undang. Syarikat amanah bekerja bagi pihak semua pelabur dan merupakan jaminan bahawa kepentingan mereka akan dipatuhi. Dia bertindak sebagai fidusiari semua pemiutang. Ia menyelia kewangankedudukan syarikat dan aktivitinya, modal kerja, keadaan modal dan parameter lain, supaya, jika perlu, dalam masa untuk mengambil semua langkah yang perlu untuk melindungi kepentingan pelabur. Perkhidmatan syarikat amanah dibayar oleh organisasi yang mengeluarkan bon. Hubungan mereka dikawal oleh kontrak (perjanjian), di mana semua syarat muncul. Bon gadai janji terbahagi kepada tiga jenis. Bergantung pada spesifik momen individu, ia adalah:

- Gadai janji pertama. Ia dikeluarkan dalam kes di mana tiada sekuriti ditawarkan oleh organisasi setakat ini. Ciri ialah kehadiran keselamatan sebenar dengan aset fizikal. Ini menerangkan semua harta yang berkaitan dengan gadaian. Profesional dijemput untuk menilainya. Jenis bon ini membayar dahulu.

- Gadai janji biasa. Dikeluarkan di bawah gadaian harta sekunder. Ya, aset boleh berfungsi sebagai cagaran untuk pelbagai isu. Tetapi ini berada di tempat kedua berbanding yang dipertimbangkan dalam perenggan 1. Walaupun mereka mendahului tuntutan pemiutang lain.

- Bon yang dijamin oleh sekuriti. Pilihan ini menganggap ketersediaan cagaran dengan instrumen kewangan lain. Contohnya, sekuriti organisasi lain yang dimiliki oleh struktur penerbit.

Bon tidak bercagar

Ia adalah kewajipan hutang langsung. Walau bagaimanapun, tiada cagaran disediakan. Tuntutan pemiliknya adalah setanding dengan pemiutang lain. Malah, sokongan mereka adalahkesolvenan syarikat. Walaupun dalam kes ini tiada cagaran disediakan, pelabur masih dilindungi. Jadi, sebagai contoh, amalan itu berleluasa, mengikut mana ditetapkan klausa untuk melarang pemindahan harta sebagai cagaran. Oleh itu, apabila keperluan timbul, akan ada aset yang anda boleh memulangkan dana yang dilaburkan. Walaupun ini bukan satu-satunya artikel pertahanan. Terdapat jenis sekuriti jenis ini:

- Bon tidak disokong oleh aset ketara. Niat baik penerbit bertindak sebagai jaminan.

- Bon untuk pendapatan tertentu. Dalam kes ini, sekuriti ditebus dengan mengorbankan keuntungan yang diterima dalam kes tertentu.

- Bon untuk projek pelaburan. Semua dana yang diterima ditujukan kepada pelaksanaan pembangunan tertentu, pembinaan bengkel, pengembangan aktiviti, dan pembaharuan dana. Hasil daripada projek digunakan untuk menebus sekuriti.

- Bon terjamin. Ini adalah sekuriti yang, walaupun tidak dijamin dengan cagaran, dijamin oleh pihak ketiga.

- Bon dengan liabiliti yang dipindahkan atau diagihkan. Dalam kes ini, difahamkan bahawa kewajipan dipindahkan kepada syarikat ketiga atau dikongsi dengan pengeluar.

- Bon yang diinsuranskan. Kekuatan mereka adalah ramalan kesukaran tertentu dalam memenuhi kewajipan. Oleh itu, sekuriti disokong oleh syarikat insurans.

- Ikatan sampah. Sekuriti yang digunakan untuk spekulasi.

Perlu diingat bahawa bahasa Rusiaperundangan menetapkan sekatan ke atas penerbitan bon tidak bercagar.

Pelbagai dalam penjanaan dan peredaran pendapatan

Kami terus mempertimbangkan jenis bon. Bergantung pada cara pendapatan akan diterima, peruntukkan:

- bon kupon. Apakah ciri-ciri mereka? Ini adalah sekuriti yang disertakan dengan kupon apabila dikeluarkan. Ia ialah kupon yang dipotong, yang menunjukkan kadar faedah dan tarikh pembayaran.

- bon diskaun. Ini adalah sekuriti yang tidak membayar faedah. Tetapi bagaimana dengan pendapatan? Keuntungan diperoleh kerana hakikat bahawa pemilik menjual bon pada harga diskaun, iaitu pada harga di bawah par. Tetapi wang tebusan adalah pada kos yang ditetapkan.

- Bon untung. Ini adalah kepelbagaian istimewa. Dalam kes ini, pendapatan faedah dibayar hanya dalam situasi di mana keuntungan telah dibuat. Bon korporat selalunya dibina berdasarkan prinsip ini.

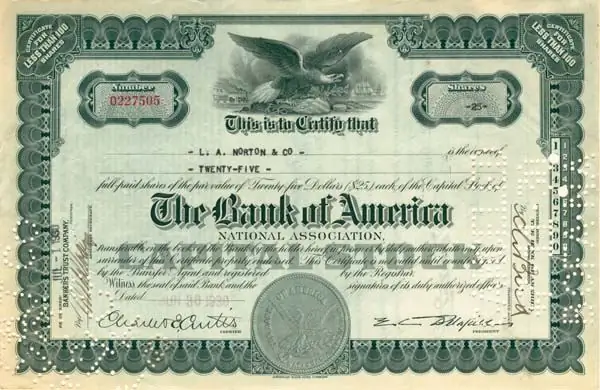

Dan bagaimana pula dengan sifat rawatan? Bergantung padanya, bon biasa dan boleh tukar dibezakan. Apakah perbezaan antara mereka? Dan dia seperti ini:

- Ikatan biasa. Ini adalah sekuriti yang diterbitkan tanpa hak untuk ditukar kepada saham atau instrumen kewangan lain.

- Bon boleh tukar. Mereka memberi hak kepada pemiliknya untuk menukarnya dengan saham biasa pada harga yang ditetapkan.

Mengenai kepelbagaian spesies bergantung pada pengeluar

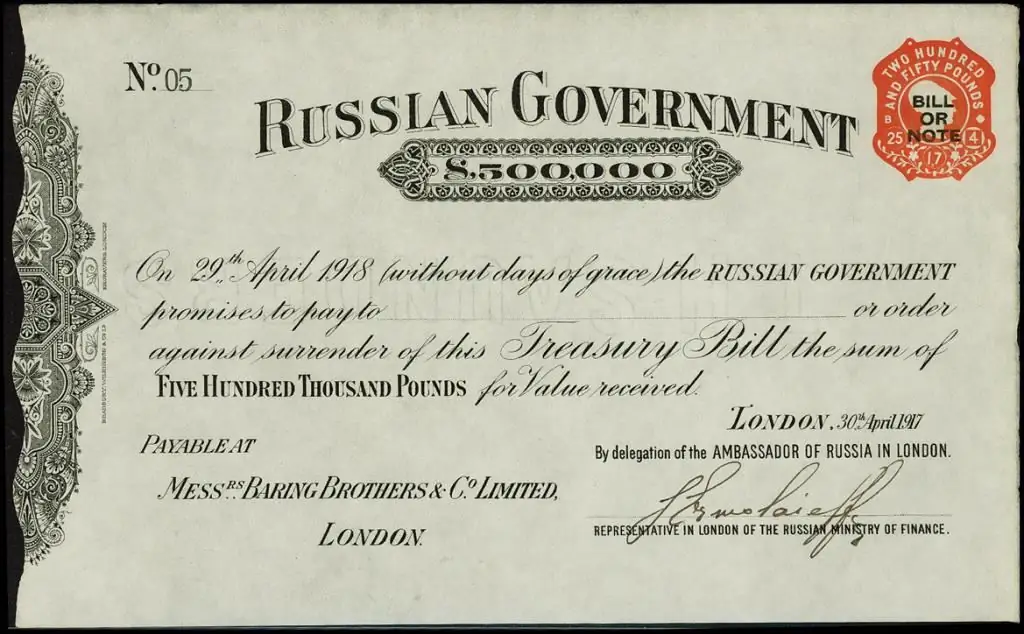

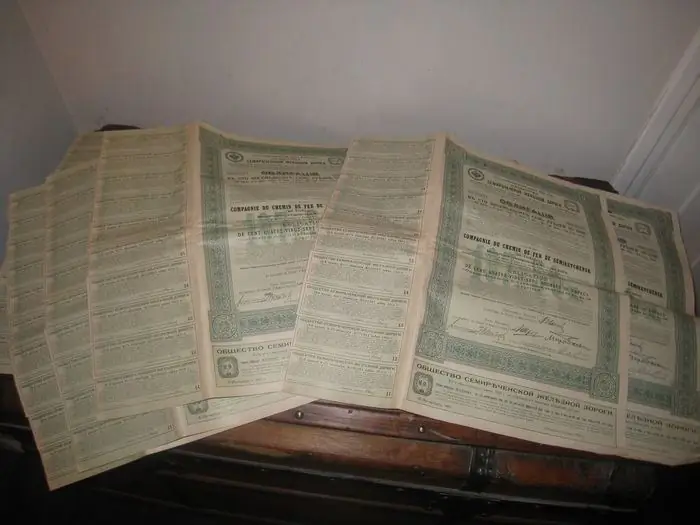

Siapa yang mengeluarkan sekuriti adalah sangat penting, kerana daripada inibergantung pada betapa berisikonya toolkit ini. Secara keseluruhan, terdapat empat jenis: perbandaran, negeri, korporat dan antarabangsa. Sekuriti pertama dikeluarkan oleh pihak berkuasa tempatan. Negara kerajaan negeri. Bon korporat - oleh struktur komersial, seperti syarikat saham bersama, syarikat, dan seumpamanya. Dan sekuriti antarabangsa ialah sekuriti yang dikeluarkan dari luar.

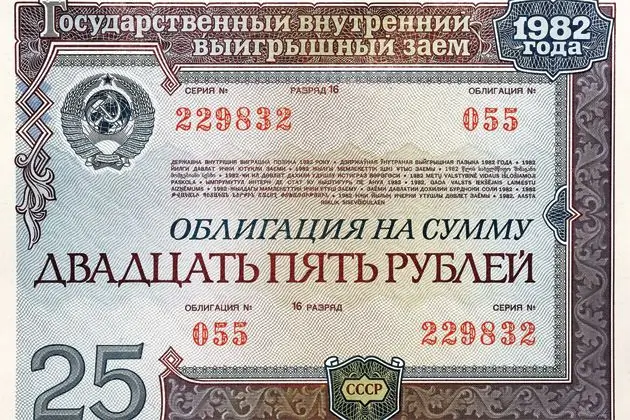

Pasaran bon diwakili secara meluas oleh semua jenis ini. Walaupun ada detik-detik tertentu. Sebagai contoh, bon kerajaan boleh menjadi luaran dan dalaman. Dalam kes pertama, ia ditujukan kepada negara asing, struktur komersial dan warganegara. Manakala dalaman tertumpu secara eksklusif kepada organisasi dan orang di dalam. Contohnya ialah bon USSR, yang dibeli secara besar-besaran oleh rakyat semasa negara itu masih wujud. Ia adalah salah satu cara untuk memperuntukkan dana. Benar, perlu diingatkan bahawa ini dilakukan secara sukarela-wajib. Selain itu, hutang negara kepada penduduk tidak pernah dibayar. Walaupun terdapat pengecualian untuk ini, iaitu, bon USSR pada tahun 1971 dan 1982. Walaupun kes ini sudah lama, mari kita bercakap tentang sesuatu yang lebih moden.

Mengenai bon kerajaan

Ia boleh bersifat luaran dan dalaman. Yang pertama tidak begitu menarik untuk orang biasa biasa, tetapi yang kedua … Selalunya ia dikeluarkan sebagai bon untuk individu. Ia direka untuk menyelesaikan dua masalah:

- Peluang untuk mendapatkan wang di sini dan sekarang dalam rubel.

- Dapatkan dan/atau lawanproses inflasi dan susut nilai simpanan rakyat biasa.

By the way, membeli sekuriti dengan segera tidak digalakkan. Hakikatnya ialah mereka sering kemudiannya jatuh harga. Dan ini membolehkan anda mendapat lebih banyak wang pada masa hadapan. Tetapi jika ada keinginan untuk membeli bon pinjaman persekutuan, maka jangan lupa bahawa perkhidmatan depositori dibayar, selain itu, masih ada cukai. Semua faktor ini mesti diambil kira semasa membeli sekuriti. Secara amnya, pembelian bon boleh dibuat sejurus selepas terbitan. Atau anda boleh menunggu sehingga seseorang hilang keyakinan terhadap latar belakang peristiwa krisis dan sekatan, dan dia menjual sekuritinya jauh lebih murah daripada pasaran. Tetapi ini mungkin tidak berlaku, dan kemudian ia tidak akan menguntungkan untuk melabur wang anda. Walaupun bon pinjaman persekutuan tidak begitu berisiko, urus niaga dengannya boleh membawa kepada hasil yang tidak diingini sepenuhnya. Kita tidak seharusnya melupakan pelbagai masalah yang mungkin berlaku, seperti kenaikan inflasi yang mendadak.

Tempat untuk berdagang sekuriti

Memandangkan ia tidak jelas, tetapi anda memerlukan tempat - ini adalah pasaran bon. Bagaimana untuk ke sana adalah soalan yang sama sekali berbeza. Ini boleh dilakukan dalam beberapa cara. Anda tidak perlu mencipta semula roda dan mengikuti landasan yang terbukti dan membeli bon bank. di mana? Ya, dari institusi kewangan yang sama dan beli! Nasib baik, harga awal bermula dari sepuluh ribu rubel. Jika ada keinginan untuk melabur mata wang, maka terdapat tawaran untuk pilihan ini. Jadi membeli bon bukan untuk golongan elit.

BilaJika anda mempunyai sekurang-kurangnya beberapa juta rubel, anda boleh mula memikirkan tentang bon kerajaan. Mengapa hanya dalam kes ini? Hakikatnya ialah jika anda memberi tumpuan kepada bon kerajaan bagi pinjaman dalaman, maka anda perlu tahu bahawa ia agak mahal untuk dikekalkan. Untuk pembelian dan pemeliharaan mereka, depositori digunakan, yang memerlukan bayaran tetap. Dan untuk mendapat manfaat daripada sekuriti, anda perlu memastikan bahawa ia mencukupi. Kerana bekerja dengan secebis lebih banyak kerugian daripada pendapatan. Sebagai alternatif, anda boleh mempertimbangkan pelbagai dana bersama, lindung nilai dan dana pelaburan lain yang serupa yang dibina berdasarkan prinsip pengurusan amanah. Jika ini sudah peringkat lulus, maka perlu memikirkan status pelabur yang layak. Ini akan membolehkan anda bertukar sepenuhnya.

Mengenai masa

Dan satu perkara yang sangat penting tidak disebutkan. Iaitu, apakah kematangan bon. Terdapat beberapa perkara menarik di sini, tetapi kami akan menumpukan pada pilihan yang paling biasa:

- Bon jangka pendek. Mereka mempunyai tempoh pembayaran balik sehingga lima tahun.

- Bon jangka pertengahan. Mereka mempunyai tempoh pembayaran balik selama lima hingga sepuluh tahun.

- Ikatan jangka panjang. Mereka mempunyai tempoh pembayaran balik selama sepuluh hingga tiga puluh tahun.

Biasanya, semakin lama tempoh, semakin tinggi peratusannya. Itu sahaja. Semoga berjaya dalam usaha anda.